Intervista a Giorgio Gattei sulla crisi economico-finanziaria

di Marta Strinati

(da “il Salvagente”, 2011, n. 46)

Con l’incarico a Mario Monti di formare il nuovo governo l’aspettativa che la speculazione sul debito pubblico fosse giunta alla fine è montata come la panna. Se i “mercati” avevano fatto cadere Berlusconi, adesso daranno l’O.K. – si ragionava. Invece, dopo un accenno a calare, il differenziale tra i rendimenti di Bund tedeschi e Btp italiani – l’ormai popolare spread – è tornato subito ai massimi e ha continuato a oscillare. Se il colpevole non è più Berlusconi, che dipende forse dall’incertezza sul nuovo governo oppure dal cattivo stato dei conti pubblici? Niente di tutto questo, ipotizza Giorgio Gattei, storico del pensiero economico all’Università di Bologna, perché l’Italia c’entra solo relativamente. “Bisogna partire dal conflitto d’interessi tra l’Unione monetaria europea ed i “mercati”, con la prima che vuole imporre ai “maiiali” (PIIGS = Portogallo, Irlanda, Italia, Grecia, Spagna) il rientro dai loro debiti sovrani per rafforzare l’euro, mentre i secondi lo vogliono più debole per sostenere il dollaro”.

Professore, ma la tesi corrente non è che all’origine degli attacchi speculativi ci sono gli Stati con i loro disastrati bilanci, mentre i mercati non fanno che seguire?

Se tutti vendono titoli pubblici italiani per liberarsi di un credito a rischio, è ovvio che lo spread aumenti!

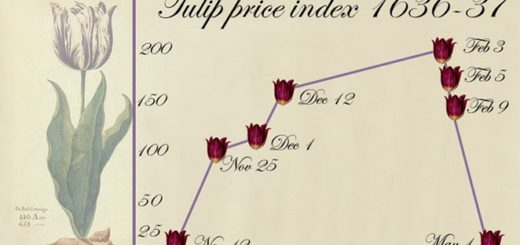

Però è possibile anche una diversa interpretazione. Ciò che chiamiamo “mercati” è un’entità complessa ed elementare allo stesso tempo. E’ un piccolo gruppo di decisori finanziari che persegue obiettivi di guadagno con una “potenza di fuoco” straordinaria (non fu George Soros nel 1992 a determinare l’uscita della sterlina e della lira dallo Sme?). A ogni loro decisione in Borsa seguono comportamenti “di gregge”, accentuati da programmi automatici, così che quando una quotazione (di titoli o monete) cresce o cala, s’innescano acquisti o vendite a catena (in Borsa quando il prezzo aumenta si compra, quando diminuisce si vende). Prendere sul serio questi movimenti erratici quali rappresentativi della solidità di uno Stato è come misurarsi la temperatura ad ogni ora e preoccuparsi delle alterazioni che avvengono nel corso della giornata. Eppure così è, perché questo è il gioco dei mercati.

Ma dove vogliono arrivare i mercati?

Si deve partire dalla micidiale coincidenza di scadenze del debito pubblico e privato prevista nel 2012-2013. Si stimano oltre 4000 miliardi di dollari in scadenza (400 miliardi di euro per l’Italia) che dovranno essere rinnovati. Però si teme che il rinnovo non sia integrale oppure che i sottoscrittori esigano condizioni di rinnovo più onerose. Per evitarlo, bisognerebbe che una parte del debito non si presentasse al rinnovo perché già rimborsata. Ma quale? Non di certo il debito privato (soprattutto quello delle banche) che regge le redini del gioco, bensì il debito sovrano. Però gli Stati Uniti, nonostante il declassamento del rating, hanno messo in salvo il proprio debito sovrano addirittura aumentandolo. Ciò ha indebolito il dollaro e la Cina ha minacciato di “sganciarsi dal biglietto verde”. Certo non per passare all’euro!

Il debito sovrano da sacrificare, insomma, è nell’area euro. E come si fa?

Utilizzando le agenzie di rating, i “mercati” hanno preso ad accanirsi contro i debiti sovrani dei PIIGS. E già con l’accomodamento europeo sulla Grecia hanno raggiunto lo scopo: alla scadenza dei titoli ellenici i creditori riceveranno appena la metà di valore. Chiaro il concetto?

Allora l’attacco all’Italia è per screditare la moneta unica?

Dopo il “salvataggio” della Grecia, che sta costando sacrifici anche alle banche europee creditrici, è venuto il turno dell’Italia. Abbassato il rating così che, se non arrivasse a pagare tutto il debito, giù anche l’euro. L’Unione europea ha allora imposto dapprima il “commissariamento economico” e poi anche il cambio di governo così che, a governo di emergenza, si dimezzi il debito entro il 2012. Vanno rimborsati, a forza di “patrimoniale” e quant’altro, i creditori (per la metà stranieri) perché l’Italia sa onorare i suoi debiti. Così l’Europa dimostrerebbe la sua forza, che però non è quanto vogliono i “mercati”. Che hanno già spostato il tiro sull’unico Stato europeo troppo grande per salvarsi: la Francia. E’ bastata la minaccia di toglierle la tripla A e si è aperto lo spread tra titoli pubblici francesi e tedeschi.

L’effetto domino avrà pure un termine: sarà la fine dell’euro?

No, l’obiettivo dei “mercati” è solo di indebolirlo rispetto al dollaro. Finora il gioco è tutto a loro favore perché o i debitori (cioè i cittadini europei) pagano manovra dopo manovra, oppure il debito non si paga (default) e a rimetterci sono i creditori che sono soprattutto le banche europee. Comunque a farne le spese sarebbe l’Europa. Ma questa non è tutta la storia perché ci sono anche i CDS (Credit Default Swaps), ossia le polizze assicurative che i creditori (europei, ma non solo) possono aver stipulato per garantirsi contro il default dei titoli in euro. Se allora l’euro facesse default, potrebbero dover pagare queste assicurazioni che sono soprattutto anglo-americane (sembra che i Lloyds di Londra siano in fibrillazione). Così il gioco dei “mercati” potrebbe ritorcersi contro di loro, giusta la regola del “triello” (creditori, debitori e assicuratori) per cui, invece del duello in cui chi spara per primo vince, il primo che spara muore perché il terzo lo uccide. Se le cose stanno così, per paradossale che possa sembrare, per stroncare l’assalto speculativo dei “mercati” basterebbe minacciare che i debiti sovrani europei non vanno pagati.

Ma non ci sarebbero misure per non soccombere ai mercati?

Ce ne sono, ma sono troppo lente. Ne elenco solo quattro. Emettere BOT europei, perché è assurdo che ci siano titoli emessi nella stessa moneta con valutazioni di mercato differenti. E poi che la BCE si faccia “prestatore in ultima istanza” acquistando i BOT europei eventualmente rifiutati, alle condizioni d’emissione, dai “mercati”. Quindi separare nelle banche l’attività commerciale (retail) da quella di investimento. Infine ripristinare il cambio fisso tra dollaro-euro, come peraltro già fanno i cinesi. Ma tutto questo va deciso a livello europeo e proprio qui al momento non ci siamo.